前段时间从桂林旅游回来,在飞机上把《股市稳赚》这本电子书又看了一遍。在飞机上无聊啊,手机又没信号,只好看书打发时间。这是我第三次看这本书,每次都有些新的体会,回来就跟我们群友谈了些相关话题,并且整理编写了下书中讲的神奇公式!今天写篇文章,谈谈我的价值投资选股模型。其实这两年在我写的公式包中,无论是股天乐公式包还是年刊股海通公式包,都融入了不少价投相关的选股指标,股票池等!比如我以前写过巴菲特之道、业绩为王、机构大全这些经典的股票池,今年年初又编写了飞天大白马、我的备选股、401排序备选股等等股票池,其核心都是围绕这上市公司业绩、财务数据展开。

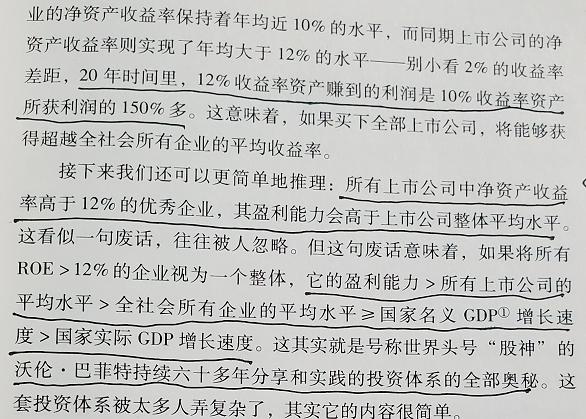

这么多股票池好多前置池都带一个ROE的设置选项,这也是巴菲特最认可的一个财务指标。在选股上我更倾向于首先第一步选出近三年平均年化ROE大于12%的股票,且这三年中最低一年的ROE要大于10%。

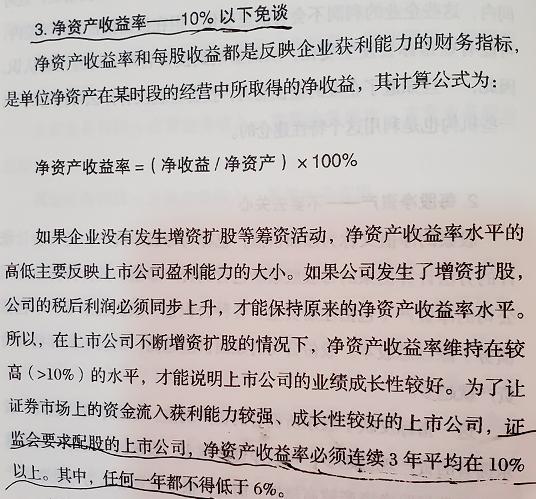

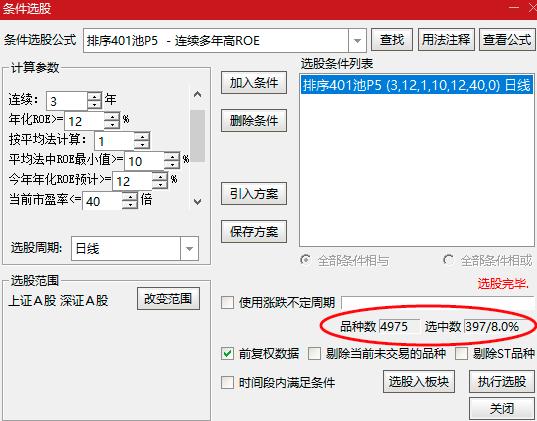

林园讲ROE(净资产收益率)低于10%以下免谈,老唐讲ROE大于12%的公司它的盈利能力大于所有上市公司平均水平,大于国家名义GDP增速。所以骏哥我直接采用的就是12%的标准,并且要求它持续三年。这三年的平均值要大于12%,我说的是平均值,是允许有一年或者两年的ROE低于12%,但是最低不能低于林园讲的10%,我是这么组合使用的。

按照这一选股方法符合条件的股票也就397只,其中我还要求市盈率要低于40倍,关于市盈率后面再提。也就是说我只在这其中找股票,选股的圈子立马缩小了很多。那些被过滤掉的4600只股票根本不是我的菜,它们哪怕涨上天对我来说毫无兴趣。

ROE大于12%就是优秀企业的门槛,其代表的含义就是公司每投入100块钱就能赚取12元的净利润,反应的是公司的盈利能力,我们当然希望这个数值越高越好。不过ROE和负债也有关系,之前解释过,不再重述!具体可见本人(公众号:骏哥股市会)历史文章:《股市稳赚》选股秘籍——神奇公式!我一般看ROE数值时也会看下公司的有息负债,这个有息负债最好不要超过20%。比如最近涨的不错的小熊电器,咋一看负债率高达51%,但实际有息负债率只有14%。

小熊电器、东鹏饮料、飞科电器是我年初复盘时选出来的几只待监测的自选股,其实就是通过巴菲特之道股票池的ROE分池来筛选的,里面股票就这么多,100多只,翻看一下一会就完事啦!

记得我之前跟我朋友讲,我说情感上我更喜欢东鹏饮料,因为东鹏饮料的ROE更高,比茅台还高,常年都保持在40%左右,小熊就弱多了!

好人好股的第一步就通过ROE指标筛选出来,人要会算些简单的账。打个比方,如果你打算加盟一家餐饮店,咨询一问搞这个店,投资需要100万,你肯定会先问人家,也或者会去调研一下这100万投进去,我一年能净赚多少钱,值不值得?如果一年能净赚20万,那还可以啊,其实这就代表年化ROE为20%,如果经过一通计算,一年只能赚个5万块,你会投资这样的店吗?你肯定不会啊,我累死累活忙乎一年就赚这么点,我这100万存银行吃利息应该也有4万块吧,所以收益率低了你肯定不会干。巴菲特的导师格雷厄姆讲,如果银行定期存款利息是4%,那么我们投资股票的收益率应该是它的两倍以上,否则就不划算。因为前者无风险,后者有风险。有风险的收益率必须要高,所谓风浪越大鱼越贵。

刚刚提好人好股的第一步是通过ROE指标筛选出来的,但是要想得到好报,那还需要一个指标来配合,这个指标就是市盈率,市盈率是估值分析里面一个非常重要的指标。关于市盈率的一些解释今天也不提了,在骏哥(公众号:骏哥股市会)之前文章中也提过不少,具体可见:

某只股票市盈率是50倍,其实也就是告诉你以当前的价格投资这家公司,需要50年才回本。你会干吗?肯定不会啊,可能你会说投机还可以。我们今天讨论的是价值投资,不是短线投机,话题不能跑偏了!

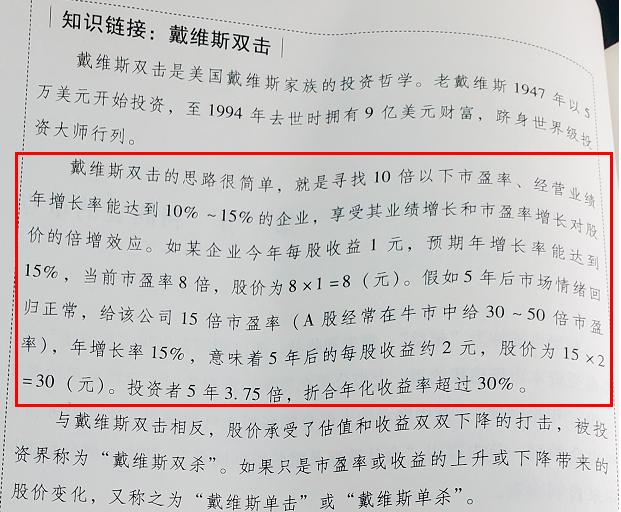

骏哥选股票一般要求市盈率不要超过25倍,极限40倍。其实30倍以上市盈率的股票基本也就可以认为这家公司价值洼地的便宜你很难占到了,只能占它的业绩成长性,也就是说这种投资模型最多属于戴维斯单击。

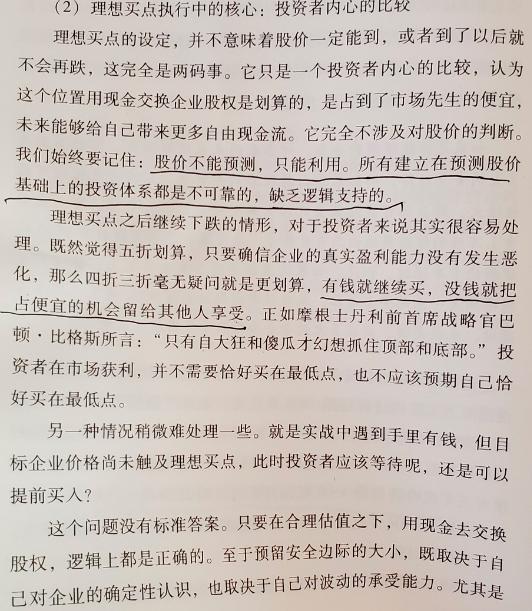

提到戴维斯双击,我就想到我手里重仓的股票,套了一年马上就快解套了,我去年就说过它未来肯定会走戴维斯双击模式。结果最近一反弹,有些朋友反到问我能不能买?要不说之前买的少,现在能不能加仓啊?我都不知道怎么回复,你应该想想我还被套着呢......我给很多朋友打过气,也解释过价值投资的一些理念,奈何那时无论我说的天花乱坠但股价就是不涨 !我说别看去年亏的一套糊涂,其实2022年绝大多数股民都亏钱啊,这不丢人的,套了一年,现在不又快上来了嘛,这不就等于去年我们没亏钱啊!就怕你这个小赚就卖,那个亏钱就割,总是频繁交易,结果三割两割,钱就霍霍没了!我们的亏那叫浮亏,浮亏不叫亏,老唐书里有句话这么讲的:既然觉得五折划算,只要确信企业的真实盈利能力没有发生恶化,那么四折三折毫无疑问就是更划算,有钱继续买,没钱就把占便宜的机会留给其他人享受。

!我说别看去年亏的一套糊涂,其实2022年绝大多数股民都亏钱啊,这不丢人的,套了一年,现在不又快上来了嘛,这不就等于去年我们没亏钱啊!就怕你这个小赚就卖,那个亏钱就割,总是频繁交易,结果三割两割,钱就霍霍没了!我们的亏那叫浮亏,浮亏不叫亏,老唐书里有句话这么讲的:既然觉得五折划算,只要确信企业的真实盈利能力没有发生恶化,那么四折三折毫无疑问就是更划算,有钱继续买,没钱就把占便宜的机会留给其他人享受。

那么五折的确认是怎么来的?你就可以参考上图戴维斯双击提到的10倍以下市盈率,经营业绩能有10~15%的增长率。不喜欢银行股的,你可以把银行股剔除掉。这其中最难确定的就是业绩是否能维持10%以上的增长率,我们必定不是企业的参与者,而且有些企业还具有一定周期性,所以很难判断出这家公司能否业绩持续增长。这只能通过公司公告、财报、机构研报啊大致推算出。即使不知道企业未来业绩能否持续增长,但是有一点10倍市盈率已经具备了戴维斯单击的属性。

其实我们把钱存在银行也是有市盈率的,假设银行存款利率是4%,那市盈率就是25倍,怎么来的?用1除以4%得到。25倍市盈率,代表的是年化收益率是4%,这4%你会看的上眼吗?相信很多朋友都不会,那你为何还去买50倍市盈率的股票,50倍市盈率的股票代表年化收益率只有2%了。刚刚提到格雷厄姆的股票收益率模型应该至少是银行定期存款利率的2倍。如果银行存款利率是4%,那我们股票收益率应该至少达到8%,你可选的股票市盈率应该在12.5倍以下。

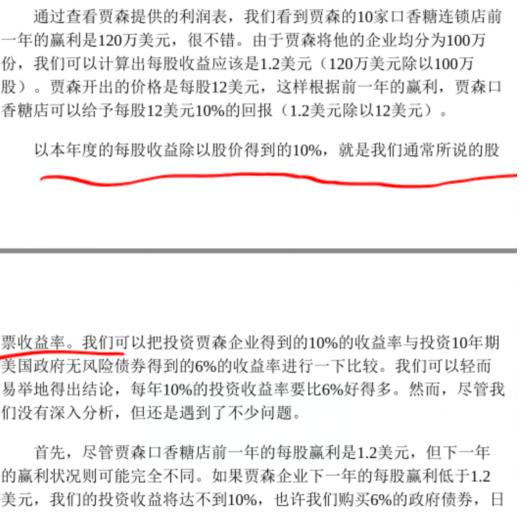

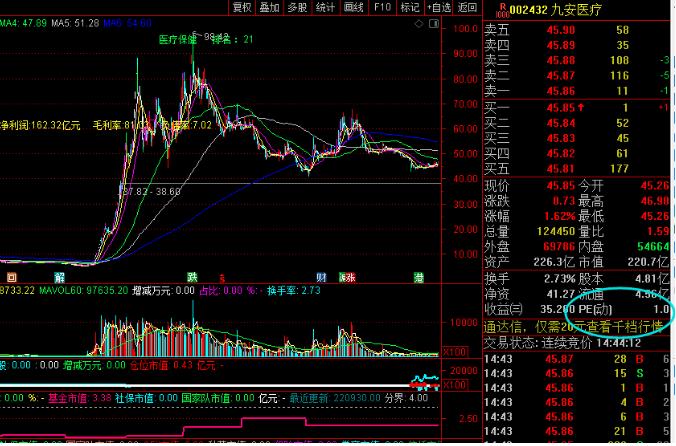

在《股市稳赚》书中,把市盈率的倒数称之为股票收益率,其实每个人的股票收益率都是不一样的。假设每股收益是1块钱,我8块钱买进,股票收益率为12.5%,你10块钱买进,股票收益率就是10%,显然我比你高2.5%。记住10倍市盈率即代表股票收益率为10%,这个股票收益率不是说我买进这家公司股票就能赚到10%的利润,甚至你买进还会亏钱呢。它反应的是在不考虑股价波动的情况下,我们投资这家公司值不值,划不划算!如果说ROE是用来帮我们找到好公司,那么市盈率PE指标就是用来找到好价格,好公司没好价格可不行。总之,市盈率越低往往意味着投资价值越大!但是有一点要注意,上市公司业绩大幅提升也会大大幅降低市盈率,因为市盈率=股价÷每股收益,影响市盈率的一个是股价,股价上涨市盈率提升;公司业绩大幅提升,每股收益也会大幅提升,市盈率就会降低。典型的九安医疗,前三年因为口罩的事情,公司大赚了一笔横财,股价翻了很多倍,股价涨理应市盈率提升,但是股价提升的速度也难抵业绩的提升的速度,每股收益升高更快,所以市盈率到现在还仅1倍。

骏哥比较喜欢的是最好近两三年股价没怎么涨,业绩稳定的公司,而非这种股价翻了很多倍,市盈率还很低的公司,这种往往意味着公司发了一笔横财,横财能否持续这是一个问题。

以前我写的股票池中都包含一个业绩同比增长的设置项,这次我写了个401排序备选股股票池,把这个功能做了下修改,业绩同比增长是欧奈尔一直倡导的选股方法。我这次改成了要不业绩同比增长,要不公司业绩每股收益大于1元,且每股未分配利润大于1元,允许业绩同比下滑20%内,但三年ROE必须大于12%。

我现在复盘一般就看401排序池中的连续三年高ROE备选池。

在《股市稳赚》书中提到一个神奇公式,其原理简单的可以理解为找到ROE比较高,且市盈率还比较低的股票,用这两个指标的最佳组合得分做成高低排序。作者的意思就是找到市场上排名前30的股票,然后再这里面再筛选股票。这次我把这个公式也做了一下优化,我把401排序池中的连续三年高ROE当复盘对象,然后通过作者讲的神奇公式做排序,我给它取名叫价投品质,我只看排名靠前的100只股票。

这其中就有本人重仓的股票,它们就是市场上最靓的仔,ROE要高,市盈率还比较低。谈到价值投资,另外一个指标也很重要,就是股息率,价值投资持股周期都比较长,都是以年做单位,所以说分红非常重要。能大手笔分红的企业基本财务也不会造假,你得有钱分啊。提到股息率,就不得不提股利支付率,股利支付率体现的是公司拿出净利润中多少比例的钱来分给大家。比如公司赚了10个亿,拿出5个亿来分红,股利支付率就是50%,你一年赚了10个亿,只拿1个亿出来分红,那多少就显得有些抠门了!股利支付率高低会影响股息率,当然我们每个人的股息率都不一样,你应该按你的持仓价算。

骏哥比较喜欢连续多年都分红的企业,股利支付率最好能达到40%以上,公司赚的一半钱分给股民,还有一半用于扩大再生产。我认为这才是比较好的良性循环。很可惜,通达信软件中没有股利支付率相关的函数,要不然我会把股利支付率比较低的企业剔除掉。

业绩同比增长,其实也是非常重要的指标,当然这里面也有些公司ROE、PE都不错,但是业绩有时候或高或低,偶尔有一年业绩同比下滑,可能明年业绩又会同比增长,这就需要对公司经营做一定研究了。这个不在我们讨论范围,我只是把它提出来,理论上如果一家公司业绩每年能同比增长25%,那三年之后它的股价应该是翻倍的。计算方法就是1.25的三次方等于2,如果股价不涨,比如维持不变,那么市盈率又会降低一半。市盈率的倒数即股票收益率又会提升一倍。所以说业绩好的股票,能持续增长的股价不会无限制的往下跌,跌倒一定时候,聪明的资金就来薅羊毛了。

我做价值投资三年,其实也没多大的志向,那就是三年要翻一倍。不翻倍我是不会走的,也没有止损点,当然中途都是持股不动了,有钱就继续加仓,没钱就空座干等。前年做的不错,正泰电器正好翻倍,赶巧了!这次估计真需要三年,还剩两年了!可能我们有些朋友对三年翻一倍的目标嗤之以鼻,你知道三年翻一倍的年化收益率是多少吗?股市里有话:一年赚三倍容易,三年赚一倍难!

好了,以上就是我的价投选股模型,主要的就是跟大家讲了些原理。总之一句话,好人好股看ROE,得好报就看市盈率。